24. November 2021 - Flexibilität und Risiko-Optimierung rücken bei der betrieblichen Altersversorgung immer mehr in den Fokus. Wie der Deutsche bAV-Index von Willis Towers Watson zeigt, gestalten 93 Prozent der Unternehmen die Pensionszusage beitragsorientiert. Die Wertentwicklung wird bei 71 Prozent auf kapitalmarktorientierten Modellen gestützt.

Heutzutage bieten die meisten Unternehmen ihren Mitarbeitenden Möglichkeiten an, ihre bAV durch Eigenbeiträge („Entgeltumwandlung“) weiter auszubauen. Fast vier Fünftel (79 Prozent) belohnen solche Eigenbeiträge durch weitere Zuschüsse. Für Mitarbeitende und Führungskräfte lohnt sich das: Sie erreichen im Median eine bAV in Höhe von vier bis fünf Prozent ihres letzten Gehalts. Die durch Entgeltumwandlung finanzierten Altersleistungen kommen ergänzend hinzu.

Heutzutage bieten die meisten Unternehmen ihren Mitarbeitenden Möglichkeiten an, ihre bAV durch Eigenbeiträge („Entgeltumwandlung“) weiter auszubauen. Fast vier Fünftel (79 Prozent) belohnen solche Eigenbeiträge durch weitere Zuschüsse. Für Mitarbeitende und Führungskräfte lohnt sich das: Sie erreichen im Median eine bAV in Höhe von vier bis fünf Prozent ihres letzten Gehalts. Die durch Entgeltumwandlung finanzierten Altersleistungen kommen ergänzend hinzu.

Dennoch sollte die Finanzierung der bAV mehr als verdoppelt und noch mehr Mitarbeitenden der Zugang zur bAV eröffnet werden, um das Absinken der gesetzlichen Rente abzufedern, so sehen es die Analysten von Willis Towers Watson (www.willistowerswatson.de).

Für Dr. Thomas Jasper, Leiter Retirement Europa bei Willis Towers Watson, lassen sich aus dem Deutschen bAV-Index zwei Punkte ablesen: „Erstens werfen Unternehmen gerade in engen Arbeitsmärkten einiges in die Waagschale, um gute Mitarbeiter zu gewinnen und an sich zu binden. Und zweitens begreifen sie die Altersversorgung als eine Generationenaufgabe und stellen ihre Altersversorgungsmodelle so auf, dass sie tatsächlich über Jahrzehnte und auch unter wechselnden Bedingungen an den Finanzmärkten gut planbar und finanzierbar bleiben.“ Jasper betont: „Dieses nachhaltige Vorgehen liegt sowohl im Interesse der Unternehmen als auch der Mitarbeitenden“.

Flexible Altersvorsorge – passend für Unternehmen und Mitarbeiter

Doch nicht nur an ein wechselndes Finanzmarktumfeld passt sich die bAV an. Heutige Vorsorgemodelle sind meist so flexibel konzipiert, dass Mitarbeitende sie anhand von Auswahl-Optionen passend für ihre persönlichen Anforderungen nutzen können, berichtet Dr. Johannes Heiniz, Leiter General Consulting Retirement bei Willis Towers Watson Deutschland.

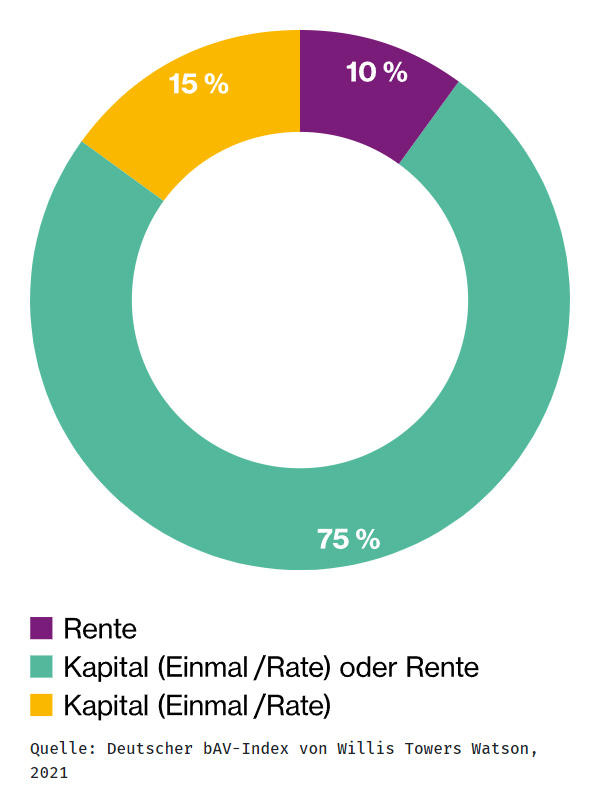

So bieten beispielsweise drei Viertel der Unternehmen (75 Prozent) die Altersleistung wahlweise als lebenslange Rente oder einmaliges Alterskapital bzw. eine für Mitarbeitende steueroptimierte Auszahlung des Alterskapitals in mehreren Jahresraten an. Auch den Wünschen der Mitarbeiter nach einer zusätzlichen Vorsorge für den Invaliditäts- oder Todesfall kommt nahezu jedes Unternehmen im Rahmen der bAV nach (95 Prozent). Heiniz betont: „Je besser die bAV zu den Altersvorsorge-Anforderungen der einzelnen Mitarbeitenden passt, desto mehr wird sie wertgeschätzt.“

„Je besser die bAV zu den Anforderungen der Mitarbeitenden passt, desto mehr wird sie wertgeschätzt.”, sagt Dr. Johannes Heiniz, Leiter General Consulting Retirement bei Willis Towers Watson Deutschland.

Altersrente oder lieber eine Kapitalzahlung?

Die meisten Unternehmen überlassen ihren Mitarbeitenden die Wahl. 75 Prozent der Unternehmen bieten die Altersleistung wahlweise als lebenslange Rente oder einmaliges Alterskapital bzw.eine Auszahlung des Alterskapitals in mehreren Jahresraten an. 15 Prozent bieten ausschließlich eine Kapitalzahlung (als Einmal- oder Ratenzahlung) an, 10 Prozent bieten ausschließlich eine Altersrente an, wie der Deutsche bAV-Index 2021 von Willis Towers Watson zeigt.

Die meisten Unternehmen überlassen ihren Mitarbeitenden die Wahl. 75 Prozent der Unternehmen bieten die Altersleistung wahlweise als lebenslange Rente oder einmaliges Alterskapital bzw.eine Auszahlung des Alterskapitals in mehreren Jahresraten an. 15 Prozent bieten ausschließlich eine Kapitalzahlung (als Einmal- oder Ratenzahlung) an, 10 Prozent bieten ausschließlich eine Altersrente an, wie der Deutsche bAV-Index 2021 von Willis Towers Watson zeigt.

Weitere Verbreitung der bAV muss vorangetrieben werden

Die Altersvorsorgemodelle in den Unternehmen sind also gut aufgestellt. Dennoch sieht bAV-Experte Heiniz weiteren Handlungsbedarf: „Die bAV bietet eine sehr effektive Infrastruktur für das Altersvorsorgesparen – aber noch wird sie längst nicht von allen Unternehmen und allen Mitarbeitenden genutzt.“ Auch die Finanzierungsbasis der bAV müsse verbreitert werden: „Das Versorgungsniveau der arbeitgeberfinanzierten bAV reicht kaum aus, um die sinkende Tendenz der gesetzlichen Rente allein in den letzten 15 Jahren auszugleichen. Hierfür müsste die Dotierung der bAV mehr als verdoppelt werden.“

Diese Summe könnten die Unternehmen allerdings nicht allein tragen, so der bAV-Experte. Seiner Einschätzung nach sollte daher auch die Eigenvorsorge der Mitarbeiter ausgebaut werden. „Sinnvoll hierfür wären so genannte Opting-Out-Pläne, in denen alle Mitarbeiter automatisch einen Teil ihres Gehalts für die bAV sparen. Wer das nicht möchte, kann diese Option abwählen. Studien zeigen aber, dass die meisten Mitarbeiter sehr zufrieden damit sind, wenn ihr Unternehmen ihnen den Aufwand abnimmt, sich selbst für das Altersvorsorgesparen anzumelden“, sagt Heiniz.

BRSG bislang noch ohne erwünschten Effekt

Das Betriebsrentenstärkungsgesetz (BRSG) sollte zwar Impulse zur weiteren Verbreitung der bAV und zum Ausbau der bAV-Finanzierung setzen, habe aber bislang nicht die gewünschten Effekte gezeigt, sagt bAV-Experte Heiniz von Willis Towers Watson. „Bevor die Koalitionsparteien aber hektisch weitere Neuerungen diskutieren, sollten sie eher das bestehende bAV-System verbessern und vereinfachen“, betont Heiniz. Zu denken wäre hier an ein flächendeckendes Opting-out und an die Abschaffung längst bekannter Ärgernisse wie etwa der hohe steuerliche Rechnungszins, der handelsrechtliche Durchschnittszins sowie das Problem der sozialversicherungsrechtlichen Doppelverbeitragung. (-ver / www.bocquel-news.de)

Achtung Copyright: Die Inhalte von bocquel-news.de sind nach dem Urheberrecht für journalistische Texte geschützt. Die Artikel sind ausschließlich zur persönlichen Lektüre und Information bestimmt. Abdrucke und Weiterverwendung - beispielsweise zum kommerziellen Gebrauch auf einer anderen Homepage / Website oder Druckstücken - sind nur nach persönlicher Rücksprache mit der Redaktion (info@bocquel-news.de) gestattet.